�V�����

- 2025.10.14

- ���^��b�u2025�N �N�������Ή���(ver4.80)�v��b�A�b�v�f�[�g�����J���܂����B

- 2025.10.14

- �`���b�g�T�[�r�X���J�n���܂����BAI���^��ɂ��������܂��I

��ʉE���̃A�C�R�����N���b�N���Ă��C�y�ɂ����p���������B

- 2025.9.4

- �Z�~�i�[��������J���܂����B

- 2025.9.1

- ���̓��W�y�[�W�����J���܂����B�F�l�̃X���[�Y�ȔN������������`�����܂��I

�N�������}�j���A���E�菇���_�E�����[�h

DMSS����l����b�|�[�^������Ǖ�}�j���A�����̃_�E�����[�h���ł��܂��B

| �}�j���A���� �_�E�����[�h�菇 |

�u���^��b�v�N�������Ή��ŒǕ�}�j���A�������_�E�����[�h����ɂ́H |

|---|

�A�b�v�f�[�g�E�v���O�����f�B�X�N������

| ���i | �A�b�v�f�[�g���� | |

|---|---|---|

| ���^��bNX �N���E�h | 10�����{�`���{�ɂ����ď��� | |

| ���i | ��b�A�b�v�f�[�g | �v���O�����f�B�X�N���� |

| ���^��bNX�i�p�b�P�[�W�Łj | ���J��(ver4.80) | 11�����{��菇�� |

����b�A�b�v�f�[�g���s���ꍇ�́A���Ђ�肨���肷��u2025�N �N�������Ή��ŁiVer.4.80�j�v�v���O�����f�B�X�N�̃C���X�g�[����Ƃ͕s�v�ł��B

�I�����C���`���i����z�M�j�̃Z�~�i�[�����p�ӁI

2025�N�x�̔N�������̉����_��v�Z���@�A�����[�̏o�͂ȂǁA�u���^��b�v�ł̋�̓I�ȏ����̗�����������������܂��B���ۂɁu���^��b�v�̉�ʂ����������Ȃ���A�|�C���g�⒍�ӓ_�������Ă��b���܂��B

�C���^�[�l�b�g�ڑ��������p�ӂł��Ȃ��ꍇ�́A�ʓr�z�M�����DVD�ł��w���ł��܂��B

����o�^�A�e��ݒ�A���^��b�Ƃ̘A�g�ݒ�ȂǁA�{�T�[�r�X�̂����p�ɕK�v�Ȉ�ʂ�̑��������������Z�~�i�[�ł��B

���{�Z�~�i�[��DVD�ł����p�ӂ��Ă���܂���B

�N�������Ɋւ�����͈ȉ�����I�����Ă��������B

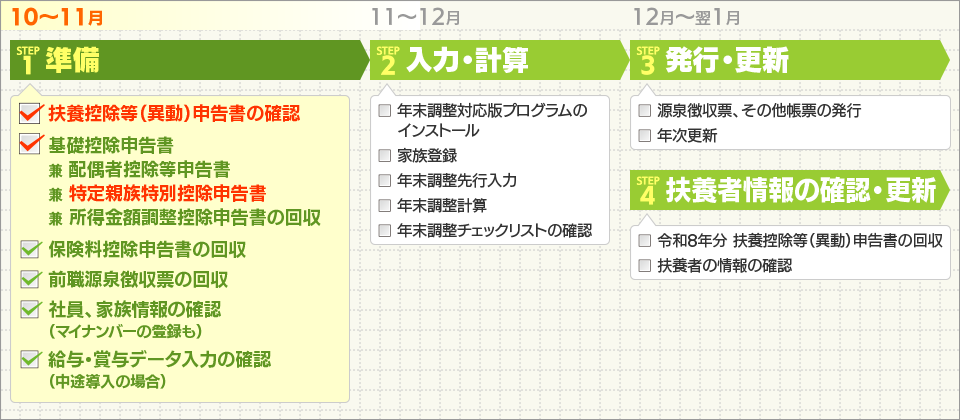

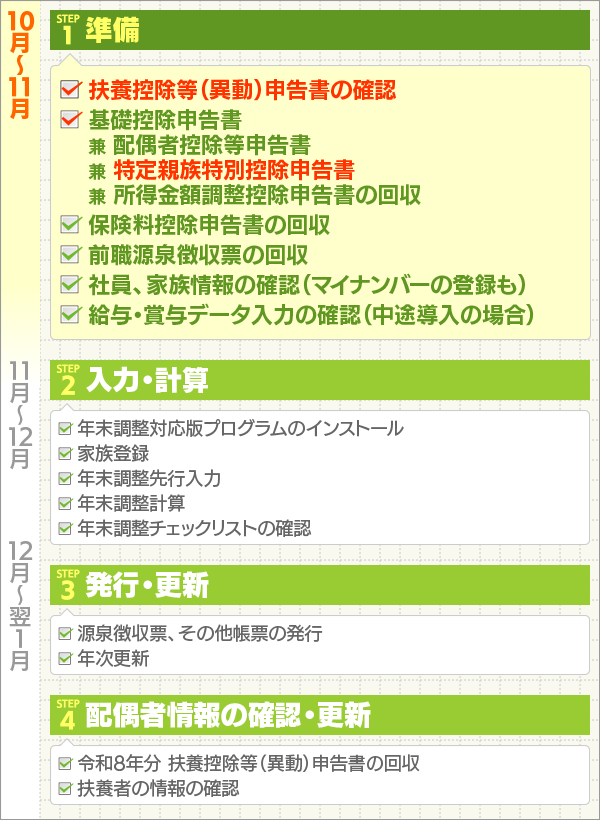

�N�������A������ׂ���Ƃ̓R���I

�{�N�x�͖@�������s���A�}�{�e���͈̔͂��ς��܂��B�����ӂ��������B

�ł��邾�������߂ɂ��������������B

�����̕\�̓��e�E�X�P�W���[���̓��f���P�[�X�ł��B���[�U�[�l�̎����Ƃ͈قȂ�ꍇ������܂��B

- �N�������\���葱����d�q������|�̎��m

- �T���ؖ������f�[�^�ʼn������ꍇ�́A�_���ی���Ђ�}�C�i�|�[�^���ȂǂŎ葱�����s���A

�T���ؖ����̃f�[�^���擾���邽�߂̏������K�v�ł���|�̎��m

- �]�ƈ��֒ʒm���܂� ���@�����ɂ��N���\���˗��̍쐬�Œ��ӂ��K�v�ł�

- �]�ƈ�����o�����\�����f�[�^�̊m�F

- ���^��b �N�������Ή��Ńv���O�����̃C���X�g�[��

- �X�}�[�g��b�q�N���\���r�ɂĒ�o���ꂽ�\�����f�[�^�����^��b�ɃC���|�[�g

2025�N �N�������̕ύX�_�ƃ|�C���g

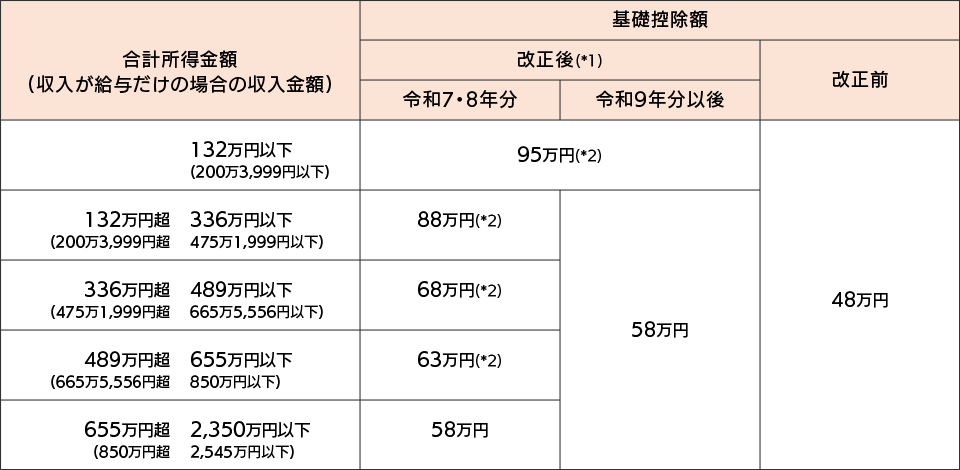

1.��b�T���̌�����

���v�������z��2,350���~�ȉ��̏ꍇ�́A��b�T�����ꗥ��48���~����58���~�Ɉ����グ����ƂƂ��ɁA���v�������z�����ȉ��̏ꍇ�ɂ͒i�K�I�ɏ�悹����A�ő�95���~�܂ň����グ���܂��B

- ������̏����Ŗ@��86���̋K��ɂ���b�T���z58���~�ɁA������̑d�œ��ʑ[�u�@��41����16��2�̋K��ɂ����Z�z�����Z�����z�ƂȂ�܂��B

- 58���~�ɂ��ꂼ��37���~�A30���~�A10���~�A5���~�����Z�����z�ƂȂ�܂��B�Ȃ��A���̉��Z�͋��Z�҂ɂ��Ă̂ݓK�p������܂��B

�y�|�C���g�z���^��bNX ver4.80 �N�������Ή��łɂāA������̊�b�T���z�̌v�Z�ɑΉ����܂����B

2.���^�����T���̌�����

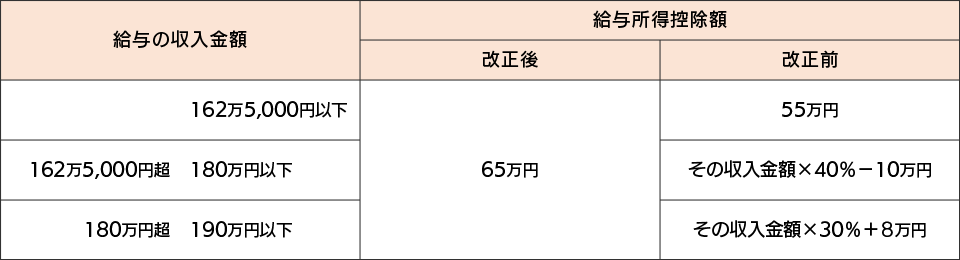

���^�����T���̍Œ�ۏ؊z��55���~����65���~�Ɉ����グ��ꂽ���ƂŁA�N��190���~�ȉ��̂��ׂĂ̋��^�����҂��ꗥ��65���~�̍T��������悤�ɂȂ�܂��B

�y�|�C���g�z���^��bNX ver4.80 �N�������Ή��łɂāA������̋��^�����T����̋��z�̌v�Z�ɑΉ����܂����B

3.����e�����ʍT���̑n��

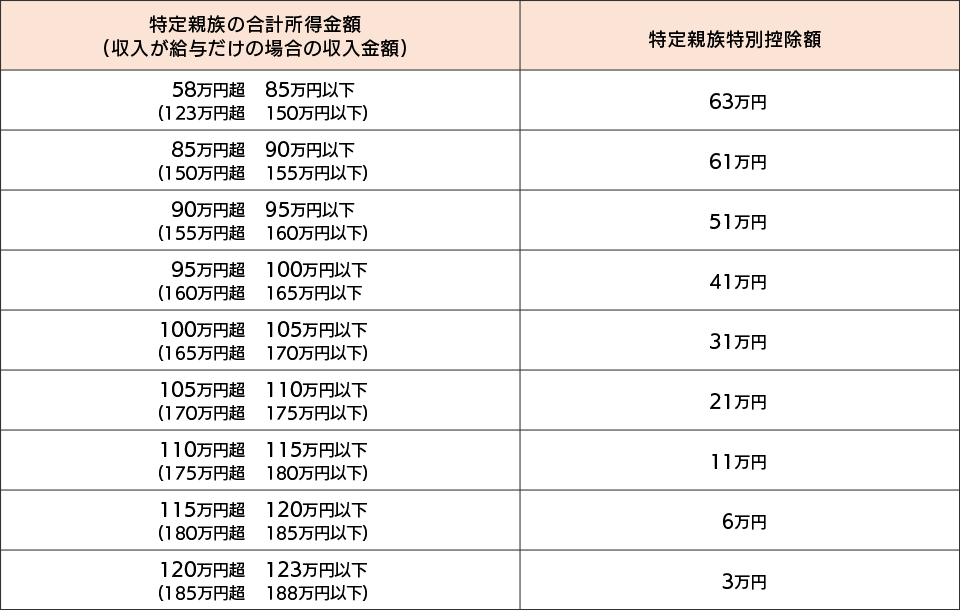

���Z�҂Ɛ��v����ɂ���N��19�Έȏ�23�Ζ����̐e���ŁA���v�������z��58���~��123���~�ȉ��̏ꍇ�́A�V���ɍő�63���~�́u����e�����ʍT���v���i�K�I�ɓK�p����܂��B

�N�������ɂ����ē���e�����ʍT���̓K�p���悤�Ƃ���l�́A���^�̎x���҂Ɂu���^�����҂̓���e�����ʍT���\�����v���o����K�v������܂��B

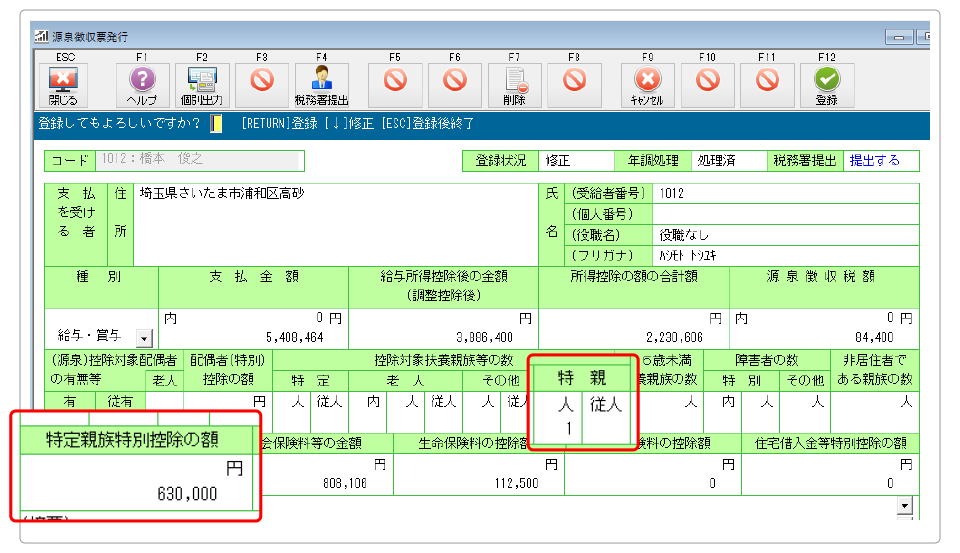

�܂��A����e���ɊY������Ƒ��y�ѓ���e�����ʍT���z�́A�ߘa8�N�ȍ~�ɒ�o���錹���[�E���^�x�����ɋL�ڂ���K�v������܂��B

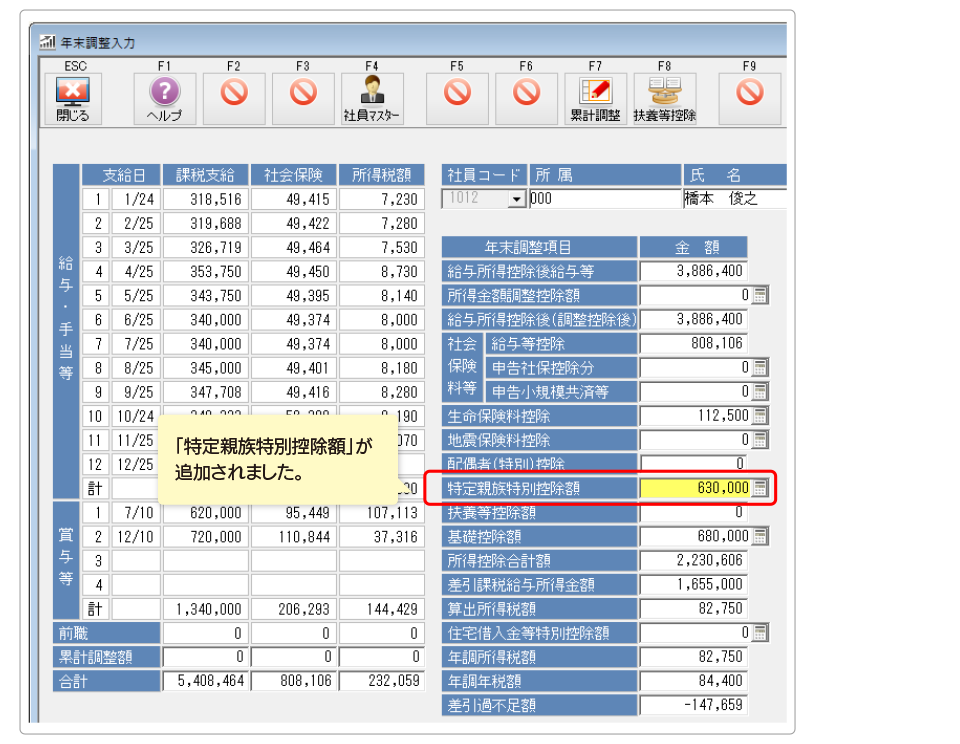

�y�|�C���g�z���^��bNX ver4.80 �N�������Ή��łɂāA����e�����ʍT���̌v�Z�ɑΉ����܂����B

�@�u����e�����ʍT���\�����v�ɋL�ڂ���Ă������e����[�l���Ǘ�]-[�Ƒ��o�^]�ɂēo�^���Ă��������B

![�@�u����e�����ʍT���\�����v�ɋL�ڂ���Ă������e����[�l���Ǘ�]-[�Ƒ��o�^]�ɂēo�^���Ă�������](images/now_point_1.png)

����ʂ͊J�����̂��̂ɂ��A���ۂ̎d�l�Ƃ͈قȂ�ꍇ������܂��B

�A �o�^���ꂽ����e�������Ƃɓ���e�����ʍT���z���v�Z����܂��B

����ʂ͊J�����̂��̂ɂ��A���ۂ̎d�l�Ƃ͈قȂ�ꍇ������܂��B

�B �ߘa8�N1���ȍ~�̌����[�E���^�x�����ɓ���e���y�ѓ���e�����ʍT���z���o�͂���܂��B

����ʂ͊J�����̂��̂ɂ��A���ۂ̎d�l�Ƃ͈قȂ�ꍇ������܂��B

4.�}�{�e�����̏����v���̉���

�}�{�e���⓯�ꐶ�v�z��ҁA�ЂƂ�e�̎q�̏����v����48���~�ȉ�����58���~�ȉ��ɁA�ΘJ�w���̏����v����75���~�ȉ�����85���~�ȉ��Ɋɘa����܂����B �܂��A���^�����T���̉����ɔ����A�Ɠ��J���ғ��̕K�v�o��Œ�ۏ؊z��55���~����65���~�Ɉ����グ���܂��B

�y�|�C���g�z[�Ј��o�^] [�Ƒ��o�^] �̐ݒ���������Ă��������B

�����ɂ��A�V���ɕ}�{�T���̑ΏۂƂȂ�e�����ɊY�����邱�ƂɂȂ�\��������܂��B�Ј�����o�����u�}�{�T����(�ٓ�)�\�����v���m�F���A�e���j���[�Ő������ݒ�������Ȃ��Ă��������B

1�`4�̉�����2025�N12��1���{�s�ł��B

1.�`4.�Ő������Ă��������2025�N12��1���Ɏ{�s����܂��B(2025�N11���܂ł̋��^���̌��������ɕύX�͂���܂���B)

�x�E���ȂǂŁA�ŏI���^�E�ܗ^��2025�N11��30���ȑO�̎x�����̎Ј��̔N��������1.�`4.�̉����͓K�p����܂���B

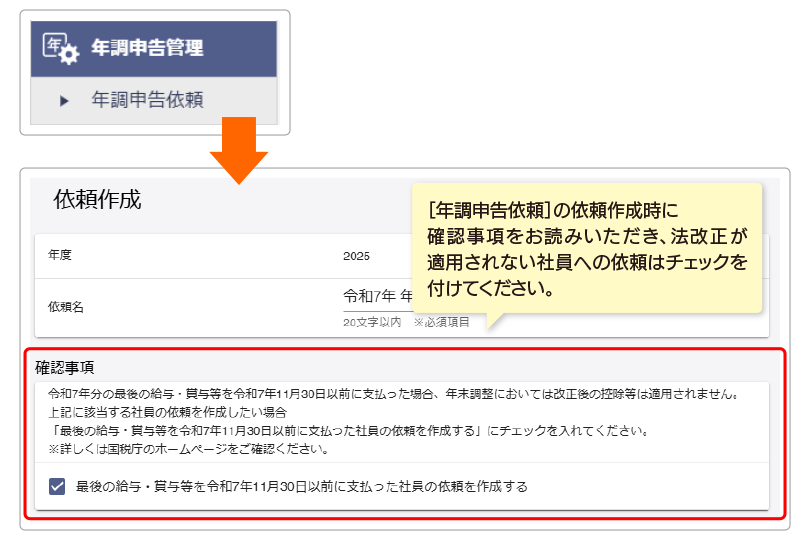

�y�|�C���g�z�X�}�[�g��b�q�N���\���r�����g���̏ꍇ�B

�N���\���̍쐬�˗����ɁA�������K�p�����Ј��ւ̈˗��ƁA�K�p����Ȃ��Ј��ւ̈˗���ʁX�Ɉ˗��쐬���K�v�ł��B

�y�|�C���g�z���^��b�ł̑Ή��B

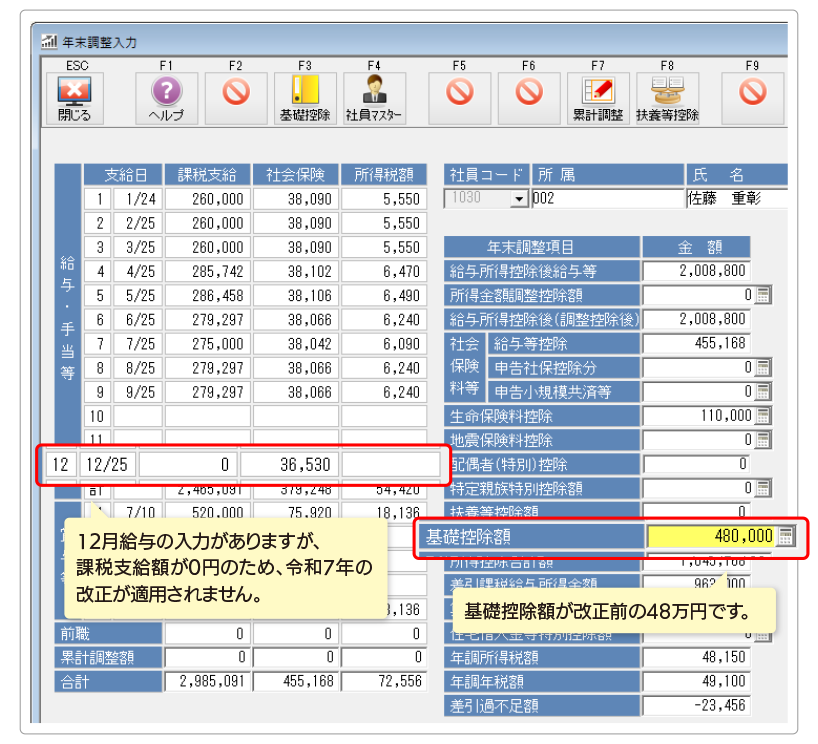

���^��b�ł͔N�������̌v�Z���ɁA�ȉ��ɓ��Ă͂܂�ꍇ�͉�����K�p���܂��B

�E�x������2025�N12��1���ȍ~���ېŎx���z��1�~�ȏ�ł��鋋�^�܂��͏ܗ^������B

5.���Œ��u�N���\�t�g�v�ߘa7�N�łɑΉ�

���Œ�����ߘa7�N�ł́u�N�������T���\�����쐬�\�t�g�E�F�A�i�N���\�t�g�j�v�������[�X����܂��B

�y�|�C���g�z�ߘa7�N�ł́u�N���\�t�g�v���o�͂���\�����f�[�^�̃C���|�[�g�ɑΉ����܂����B

6.e-Tax�EeLTAX�ɂ�����ߘa8�N1���ȍ~�̓d�q�\���ɑΉ�

e-Tax�EeLTAX�̐Ő������ɔ����X�V���A�ߘa8�N1���Ɏ��{�����\��ƂȂ��Ă��܂��B�{�N�x���̌����[�E���^�x�����̒�o�́A�X�V��ɍs���܂��傤�B

�y�|�C���g�z���^��b�ue-Tax�EeLTAX�d�q�\���Ή��Łv��12�����Ƀ����[�X�\��ł��B

�uCSV�o�́v����сueLTAX�ւ̒��ژA�g�v�ł̓d�q�\���́A���^��b�u2026�N e-Tax�EeLTAX�d�q�\���Ή��Łv�ւ̃A�b�v�f�[�g��ɍs���Ă��������B

�y�����Ӂz�d�q�\���ɂ���o��2026�N1����t�J�n�ł��B

�����f�B�X�N���Œ�o����ꍇ�́A���^��b�u2025�N �N�������Ή��ŁiVer4.80�j�v�Ŏ��s�\�ł��B

�����^��b�u2026�N e-Tax�EeLTAX�d�q�\���Ή���(ver4.XX)�v�́A�v���O�����f�B�X�N�̔����͂���܂���B��b�A�b�v�f�[�g�������p���������B

2026�N�ύX�_

1.�}�{�T�����i�ٓ��j�\�����̋L�ڎ����̕ύX

�ߘa�V�N���܂ł́u�}�{�T�����i�ٓ��j�\�����v�ɂ́u�T���Ώە}�{�e���v���L�ڂ��邱�ƂɂȂ��Ă��܂������A�u����e�����ʍT���̑n�݁v�ɔ����A�ߘa�W�N���Ȍ�́u�}�{�T�����i�ٓ��j�\�����v�ɂ́u����T���Ώېe���v�i���̇@���͇A�̂����ꂩ�ɊY������l�j���L�ڂ��邱�ƂƂ���܂����B

�y����T���Ώېe���z

�@ �T���Ώە}�{�e��

�A ���Z�҂Ɛ��v����ɂ���e���i���q���܂݁A�z��ҁA�F���Ɛ�]�҂Ƃ��ċ��^�̎x������l�y�є��F���Ɛ�]�҂������܂��B�j�̂���

�N��19�Έȏ�23�Ζ����ō��v�������z��58���~��100���~�ȉ��̐l

�y�|�C���g�z���^��bNX Ver4.80 �N�������Ή��� �ɂāA�ߘa8�N���Ȍ�̕}�{�T�����i�ٓ��j�\�����̏o�͂ɑΉ����܂����B

2.�}�{�e�����̐��̎Z����@�̕ύX

���^�ɌW�錹���Ŋz�́A�]�ƈ��̕������o�����}�{�T�����i�ٓ��j�\�����ɋL�ڂ��ꂽ�}�{�e�����̐��ɂ���ĈقȂ�܂��B

�ߘa�V�N���܂ł́A�u����T���Ώ۔z��ҁv�y�сu�T���Ώە}�{�e���v�̐�����ɎZ�肵�Ă��܂������A�u����e�����ʍT���̑n�݁v�ɔ����A�ߘa�W�N���Ȍ�ɂ����Ắu����T���Ώ۔z��ҁv�y�сu����T���Ώېe���v�̐�����ɎZ�肷�邱�ƂƂ���܂����B

�y�|�C���g�z���^��bNX Ver4.80 �N�������Ή��� �ɂāA�ߘa8�N���Ȍ�̕}�{�e�����̐��̎Z��ɑΉ����܂����B

3.�����Ŋz�\�̉���

��L�P�y�тQ�̒ʂ�u�����Ŋz�\�v����������܂����B �ߘa�W�N�P���P���Ȍ�Ɏx�����ׂ����^�ɂ��ẮA�u�ߘa�W�N�� �����Ŋz�\�v���g�p���Č����Ŋz�����߂܂��B

�y�|�C���g�z���^��bNX Ver4.80 �N�������Ή��� �ɂāA�ߘa8�N���Ȍ�̌����Ŋz�̌v�Z�ɑΉ����܂����B

�T�|�[�g����

�N�������̗���u12�����^�E�ŏI�ܗ^�Ŋҕt�v

12�����^�܂��͍ŏI�ܗ^�ŔN�������̊ҕt���s������ɂ��Ă��������܂��B

�i��5���j

�N�������̗���u�P�Ə����Ŋҕt�v

�P�Ə����ŔN�������̊ҕt���s������ɂ��Ă��������܂��B

�i��5���j

�悭���鎿��iFAQ�j

�ߓ����J�\��

�Z�b�g�A�b�v

��b�A�b�v�f�[�g�J�n��܂��͑Ή��Ńv���O�����f�B�X�N������A�C���X�g�[�����s���܂��傤�B

��b�A�b�v�f�[�g�𗘗p����ꍇ

��bNX���� ��b�A�b�v�f�[�g�菇 LANPACK

�i��3���j

��b�A�b�v�f�[�g �悭���鎿��iFAQ�j

| NX�V���[�Y���� | ��b�A�b�v�f�[�g���������ł��B�ǂ����瑀�삷��悢�ł����H |

|---|---|

| NX�V���[�Y���� | LANPACK�A�s�A�E�c�[�E�s�A�̏ꍇ�̑�b�A�b�v�f�[�g���@�́H |

| NX�V���[�Y���� | ��b�A�b�v�f�[�g���ł��܂���B�ǂ����m�F����悢�ł����H |

�Ή��Ńv���O�����f�B�X�N����C���X�g�[������ꍇ

��bNX���� �C���X�g�[�����@ LANPACK

�i��6���j

�Q�l����

���Œ��̃z�[���y�[�W�ŁA�N�������Ɋւ���ڂ����������Q�Ƃ܂��̓_�E�����[�h�ł��܂��B